Obsah

Dátum publikácie:29. 5. 2013

Oblasti práva: Správne právo / Dane a poplatky / Daň z príjmov; Financie, finančné právo / Daňové a poplatkové právo

Právny stav od:1. 1. 2013

Právny stav do:31. 12. 2014

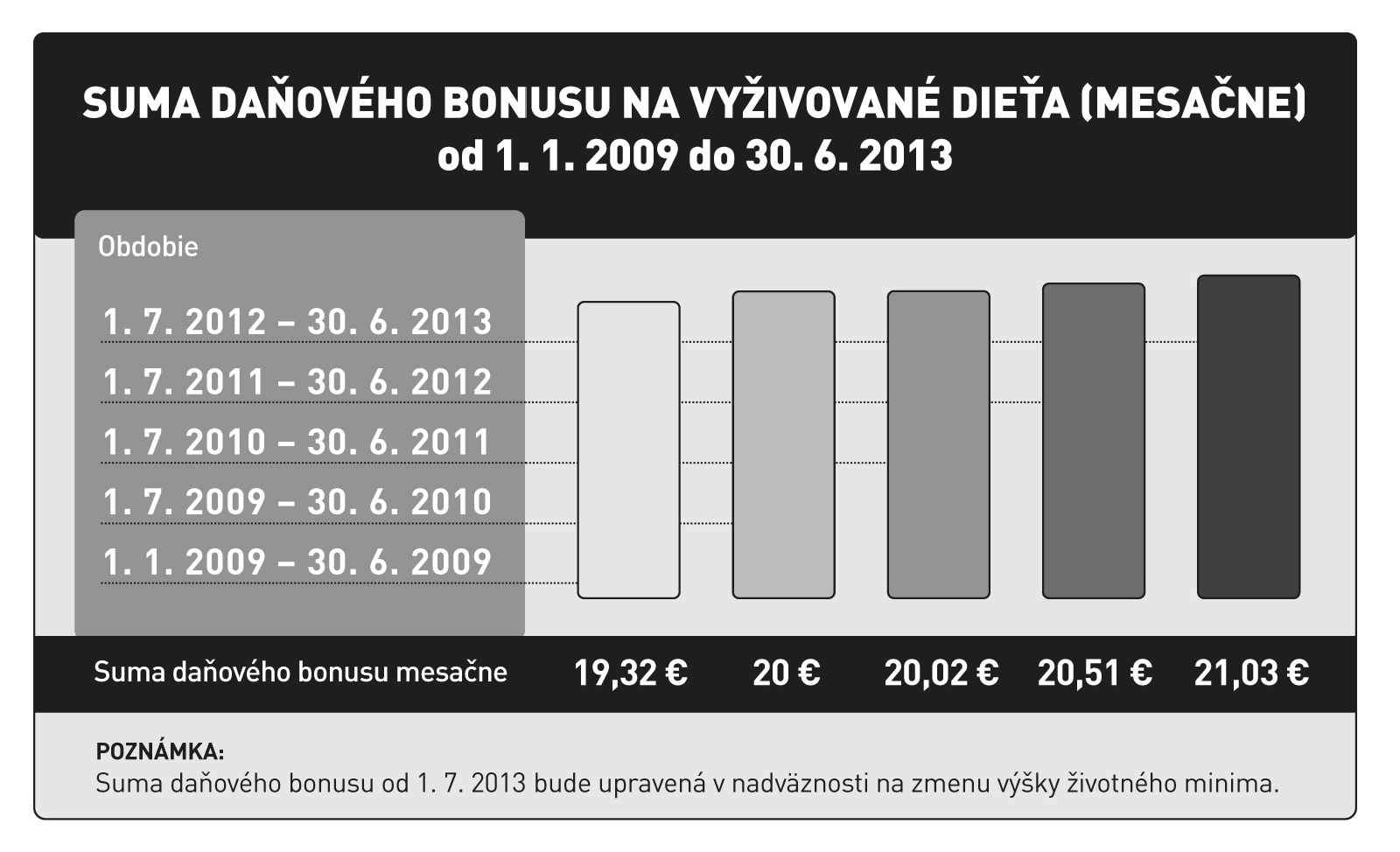

Suma daňového bonusu

Mesačná suma daňového bonusu sa v priebehu zdaňovacieho obdobia roka mení. Táto zmena súvisí s valorizáciou životného minima, ktorá sa pravidelne uskutočňuje k 1. júlu príslušného roka. Podľa § 52 ods. 48 ZDP sa daňový bonus na vyživované dieťa zvyšuje rovnakým koeficientom a za rovnaké kalendárne mesiace zdaňovacieho obdobia ako suma životného minima. Opatrenie Ministerstva práce, sociálnych vecí a rodiny Slovenskej republiky č. 181/2012 Z. z. o úprave súm životného minima, ktorým sa s účinnosťou od 1. júla 2012 zvýšilo životné minimum, malo vplyv tiež na zvýšenie sumy daňového bonusu. Mesačná suma daňového bonusu na jedno dieťa sa od júla 2012 zvýšila zo sumy 20,51 na 21,03 €. V období od januára 2013 do júna 2013 je nároková suma daňového bonusu v mesačnej výške na jedno dieťa 21,03 €. Pre rok 2013 ešte nie je možné v čase písania tohto príspevku určiť výšku celoročnej sumy daňového bonusu, pretože nie je známy koeficient prepočtu mesačnej výšky daňového bonusu. Táto skutočnosť bude známa až k 1. júlu 2013. Preto v tomto príspevku neuvádzame ročnú sumu daňového bonusu platnú pre rok 2013 a ani mesačnú nárokovú sumu platnú pre obdobie od júla do decembra 2013.

Zmeny v ZDP od 1. januára 2013

Zákon č. 395/2012 Z. z. zmenil a doplnil v článku I s účinnosťou od 1. januára 2013 aj ZDP. Prijaté zmeny sa dotkli aj uplatnenia nároku na daňový bonus. Daňový bonus na dieťa si oprávnená osoba bude môcť v roku 2013 uplatniť, len ak dosiahne zákonom ustanovenú minimálnu výšku „aktívnych“ zdaniteľných príjmov, t. j. príjmov zo závislej činnosti podľa § 5 ZDP alebo príjmov z podnikania a z inej samostatnej zárobkovej činnosti podľa § 6 ods. 1 a 2 ZDP a zároveň vykáže z príjmov z podnikania a z inej samostatnej zárobkovej činnosti základ dane.

V porovnaní s predchádzajúcim rokom 2012 sa už pri uplatnení nároku na daňový bonus za rok 2013 nezohľadnia dosiahnuté zdaniteľné príjmy z prenájmu nehnuteľností a príjmy z použitia diela a umeleckého výkonu (takzvané „pasívne“ príjmy uvedené v § 6 ods. 3 a 4 ZDP).

Podmienky vzniku nároku na daňový bonus

Ustanovenia § 33 ZDP vymedzujú podmienky, pri splnení ktorých si daňovník môže uplatniť nárok na daňový bonus.

- Podľa § 33 ods. 1 ZDP daňový bonus si môže uplatniť daňovník, ktorý v zdaňovacom období mal zdaniteľné príjmy podľa § 5 ZDP aspoň vo výške 6-násobku minimálnej mzdy alebo ktorý mal zdaniteľné príjmy podľa § 6 ods. 1 a 2 ZDP aspoň vo výške 6-násobku minimálnej mzdy a vykázal základ dane (čiastkový základ dane) z príjmov podľa § 6 ods. 1 a 2 ZDP,na každé vyživované dieťa žijúce s ním v domácnosti. Za takéto dieťa sa považuje aj dieťa, ktoré má prechodný pobyt mimo domácnosti. O uplatnenú sumu daňového bonusu sa znižuje daň daňovníka.

Podmienka dosiahnutia „aktívneho“ zdaniteľného príjmu

Výška mesačnej minimálnej mzdy pre rok 2013 je s účinnosťou od 1. 1. 2013 určená nariadením vlády č. 326/2012 Z. z., a to v sume 337,70 €. 6-násobok minimálnej mzdy platný pre podmienky ustanovené v § 33 ods. 1 ZDP pre rok 2013 je vo výške 2 026,20 € (6 x 337,70).

(Zamestnanec, ktorý si uplatňuje daňový bonus vo vyhlásení v priebehu zdaňovacieho obdobia roka 2013 u zamestnávateľa, spĺňa podmienku nároku, ak má zdaniteľný príjem zo závislej činnosti u zamestnávateľa v príslušnom mesiaci aspoň vo výške polovice mesačnej minimálnej mzdy, t. j. aspoň vo výške 168,85 €.)

Podmienka týkajúca sa výšky ročného zdaniteľného príjmu sa považuje za splnenú, ak:

- zamestnancovi plynul v roku 2013 zdaniteľný príjem zo závislej činnosti aspoň vo výške 2 026,20 € alebo

- podnikateľovi alebo inej samostatne zárobkovo činnej osobe plynul zdaniteľný príjem podľa § 6 ods. 1 a 2 ZDP vo výške aspoň 2 026,20 €a súčasne z príjmov z podnikania a inej samostatnej zárobkovej činnosti vykáže základ dane (čiastkový základ dane).

Splnenie podmienky dosiahnutia zdaniteľného príjmu v tejto výške a pri tomto druhu príjmu je potrebné, ak si oprávnená osoba uplatňuje nárok na daňový bonus pri ročnom vyrovnaní dane za rok 2013, t. j. v ročnom zúčtovaní preddavkov na daň z príjmov zo závislej činnosti u zamestnávateľa alebo v podanom daňovom priznaní k dani z príjmov.

Poznámka:

Ak fyzická osoba poberala v roku 2013 len príjmy oslobodené od dane, napr. dôchodok, podporu v nezamestnanosti, sociálne dávky a pod., resp. príjmy vylúčené z predmetu dane alebo jej plynuli len tzv. „pasívne príjmy“ podľa § 6 ods. 3 a 4, § 7 a § 8 ZDP (t. j. len príjmy z prenájmu nehnuteľnosti, príjmy z použitia diela alebo umeleckého výkonu, príjmy z kapitálového majetku, resp. len tzv. ostatné príjmy), nevzniká jej nárok na daňový bonus na dieťa napriek tomu, že v domácnosti vyživuje nezaopatrené dieťa.

Príklad č. 1:

Pán Ján si ako zamestnanec neuplatňoval u zamestnávateľa v priebehu roka 2013 vo vyhlásení nárok na daňový bonus na dieťa. Za rok 2013 dosiahol celkový úhrn zdaniteľných príjmov zo závislej činnosti vo výške 5 800 €, čo je suma aspoň vo výške 2 026,20 €. Po uplynutí roka 2013 si tento zamestnanec môže pri splnení ostatných ustanovených podmienok v § 33 ZDP uplatniť nárokovú sumu daňového bonusu za rok 2013 v ročnom zúčtovaní alebo v podanom daňovom priznaní k dani z príjmov.

Príklad č. 2:

Pani Marta robí opatrovateľku na základe živnostenského oprávnenia v Rakúsku. Ako rezident Slovenskej republiky zdaňuje po uplynutí roka 2013 v daňovom priznaní k dani z príjmov fyzickej osoby typ B tento svoj príjem ako príjem podľa § 6 ods. 1 písm. b) ZDP. Pani Marta dosiahla v roku 2013 zdaniteľný príjem z podnikania na základe živnostenského oprávnenia v sume 12 200 € a súčasne vykázala z tohto druhu príjmu základ dane. Na svoju dcéru, ktorá je nezaopatrená a ktorú vyživuje v domácnosti celý rok 2013, si v daňovom priznaní k dani z príjmov za rok 2013 uplatní nárokovú sumu daňového bonusu. To, že dosiahnutý príjem z podnikania zo zdrojov v Rakúsku vyjme v daňovom priznaní na Slovensku zo zdanenia, nie je na prekážku pre uplatnenie daňového bonusu.

Podmienka spoločnej domácnosti

Jednou z podmienok priznania nároku na daňový bonus na dieťa, ktorú musí oprávnená osoba spĺňať, je, že s dieťaťom žije v domácnosti. Prechodný pobyt dieťaťa mimo domácnosti nemá vplyv na uplatnenie daňového bonusu. Ustanovenie § 115 Občianskeho zákonníka uvádza, že domácnosť tvoria fyzické osoby, ktoré spolu trvale žijú a spoločne uhrádzajú náklady na svoje potreby.

Príklad č. 3:

Manželia nemajú svoj vlastný byt. Manžel má trvalý pobyt u svojich rodičov a manželka u svojich rodičov. Napriek tomu, že so svojím synom žijú striedavo raz u jedných a raz u druhých rodičov, spoločne „gazdujú“, čiže spoločne vynakladajú výdavky na existenciu svojej domácnosti. Trvalým spolužitím a spoločným hospodárením spĺňajú definíciu domácnosti, ktorá je podmienkou priznania nároku na daňový bonus na syna.

Vyživované dieťa

Na účely priznania nároku na daňový bonus sa podľa § 33 ods. 2 ZDP za vyživované dieťa daňovníka považuje dieťa:

- vlastné,

- osvojené,

- dieťa prevzaté do starostlivosti nahrádzajúcej starostlivosť rodičov na základe rozhodnutia príslušného orgánu a

- dieťa druhého z manželov.

Súčasne musí byť splnená podmienka, že vyživované dieťa je nezaopatrené podľa podmienok ustanovených v zákone č. 600/2003 Z. z. o prídavku na dieťa v znení neskorších predpisov (ďalej len „zákon o prídavku na dieťa“).

Príklad č. 4:

Druh a družka žijú v spoločnej domácnosti, majú dieťa, ale nie sú zosobášení. Matka dieťaťa je na materskej dovolenke. Môže si druh (otec dieťaťa) v takomto prípade uplatniť nárok na daňový bonus na dieťa?

Ustanovenie § 33 ods. 2 ZDP umožňuje uplatniť nárok na daňový bonus len na vlastné dieťa alebo dieťa druhého z manželov, nie však na dieťa družky. V predmetnom prípade ide o vlastné dieťa druha, ktoré má s družkou. Ak druh spĺňa všetky ostatné ZDP ustanovené podmienky v § 33 tohto zákona, môže si uplatniť nárok na daňový bonus na svoje dieťa.

Príklad č. 5:

Daňový subjekt podal za rok 2013 daňové priznanie typ A, v ktorom má príjmy zo zahraničia a uplatňuje si daňový bonus na dve deti. Jedno dieťa je jeho, má ho s družkou, s ktorou žije v domácnosti. Druhé dieťa nie je jeho, na rodnom liste je uvedený ako otec iný muž. K daňovému priznaniu doložil čestné prehlásenie, v ktorom prehlasuje, že žije v spoločnej domácnosti so svojou družkou, vlastnou dcérou a nevlastnou dcérou. Má takýto daňovník nárok na daňový bonus na obe deti alebo len na svoje dieťa? Družka je v roku 2013 na materskej dovolenke a neplynie jej zdaniteľný príjem z „aktívnych“ príjmov.

Daňovník okrem svojho vlastného dieťaťa, ktoré je v súlade s § 33 ods. 2 ZDP jeho vyživovaným dieťaťom na účely uplatnenia nároku na daňový bonus, žije v domácnosti aj s dieťaťom družky. Toto dieťa družky nie je jeho vlastným dieťaťom. Daňovník nemá toto dieťa osvojené, resp. rozhodnutím príslušného orgánu zverené do starostlivosti nahrádzajúcej starostlivosť rodičov. Z toho dôvodu nespĺňa podmienku ustanovenú v § 33 ods. 2 ZDP a na toto druhé dieťa družky nemá nárok na daňový bonus. Ustanovenie § 33 ods. 2 ZDP neumožňuje uplatnenie daňového bonusu na dieťa družky (druha). Je tu daná možnosť uplatnenia len na dieťa manželky (manžela).

Príklad č. 6:

Dieťa, ktoré manželia prevzali do starostlivosti nahrádzajúcej starostlivosť rodičov na základe rozhodnutia príslušného orgánu, dosiahlo plnoletosť. Môže si oprávnená osoba naďalej uplatňovať daňový bonus na takéto dieťa?

Náhradnou starostlivosťou je zverenie maloletého dieťaťa do osobnej starostlivosti inej fyzickej osoby než rodiča. Podľa § 44 zákona č. 36/2005 Z. z. o rodine a o zmene a doplnení niektorých zákonov (ďalej len „zákon o rodine“) náhradná starostlivosť, na základe ktorej vznikajú vzťahy medzi maloletým dieťaťom a inou osobou, môže vzniknúť len rozhodnutím súdu a jej obsah tvoria práva a povinnosti vymedzené zákonom alebo súdnym rozhodnutím.

V rozhodnutí súd vymedzí osobe, ktorej bolo maloleté dieťa zverené do náhradnej osobnej starostlivosti, jej rozsah práv a povinností k maloletému dieťaťu. Podľa zákona o rodinenáhradná osobná starostlivosť zaniká dosiahnutím plnoletosti dieťaťa alebo rozvodom manželov, ktorým bolo maloleté dieťa zverené do spoločnej náhradnej osobnej starostlivosti.

Zákon o rodine ustanovuje, že zverenie maloletého dieťaťa do osobnej starostlivosti inej fyzickej osoby než rodiča zaniká okrem iného aj dosiahnutím plnoletosti takéhoto dieťaťa. Z uvedeného vyplýva, že oprávnená osoba, ktorej súd zveril dieťa do osobnej starostlivosti, stráca nárok na daňový bonus, a to od mesiaca nasledujúceho po mesiaci, v ktorom dieťa dovŕši plnoletosť.

Príklad č. 7:

Po dovŕšení plnoletosti dieťaťa zvereného do pestúnskej starostlivosti predĺžil súd pestúnsku starostlivosť o jeden rok. Môže si pestún aj v tomto predĺženom období uplatňovať nárok na daňový bonus na dieťa? Podľa § 44 zákona o rodine náhradnou starostlivosťou je viacero osobitne usporiadaných, na seba nadväzujúcich a vzájomne sa podmieňujúcich dočasných opatrení, ktoré nahrádzajú osobnú starostlivosť rodičov o maloleté dieťa v prípadoch, ak ju rodičia nezabezpečujú alebo nemôžu zabezpečiť. Náhradná starostlivosť môže vzniknúť len rozhodnutím súdu. Náhradnou starostlivosťou je aj pestúnska starostlivosť.

Podľa zákona o rodine pestúnska starostlivosť zaniká dosiahnutím plnoletosti dieťaťa alebo rozvodom manželov, ktorým bolo maloleté dieťa zverené do spoločnej pestúnskej starostlivosti. Z dôležitých dôvodov môže súd predĺžiť pestúnsku starostlivosť až na jeden rok po dosiahnutí plnoletosti.

Ak súd predĺži pestúnsku starostlivosť o jeden rok po dosiahnutí plnoletosti dieťaťa, ktoré je v pestúnskej starostlivosti pestúna, je splnená podmienka nezaopatrenosti tohto dieťaťa podľa § 33 ods. 2 ZDP v tejto predĺženej lehote. Pestún má pri splnení ostatných ustanovených podmienok v § 33 ZDP v tomto predĺženom období nárok na daňový bonus na takéto dieťa.

Príklad č. 8:

Pani Mirka mala syna ako slobodná mamička, 27. apríla 2013 sa vydala. Jej manžel nie je otcom jej dieťaťa. Môže si manžel pani Mirky uplatniť nárok na daňový bonus na dieťa svojej manželky? Podmienka vyživovaného dieťaťa je splnená, lebo je to dieťa druhého z manželov. Ak sú splnené aj všetky ostatné ustanovené podmienky v § 33 ZDP (domácnosť s dieťaťom, „aktívny“ zdaniteľný príjem, nezaopatrenosť dieťaťa), manžel pani Mirky si na manželkino dieťa môže uplatniť nárok na daňový bonus prvýkrát za mesiac máj 2013 (počnúc mesiacom, na začiatku ktorého sú splnené podmienky).

Príklad č. 9:

Manželia nemajú vlastné deti. Manželka sa rozhodla, že požiada súd o pestúnsku starostlivosť maloletého dieťaťa. V rozhodnutí súd určil, že dieťa zveruje do pestúnskej starostlivosti len manželke. Môže si manžel uplatniť nárok na daňový bonus, keď manželka nepoberala v roku 2013 „aktívne“ zdaniteľné príjmy?

Napriek tomu, že manželovi nebolo rozhodnutím súdu dieťa zverené do pestúnskej starostlivosti, podľa ZDP za vyživované dieťa sa považuje aj dieťa druhého z manželov. Preto dieťa zverené do pestúnskej starostlivosti manželky možno považovať za vyživované dieťa aj u manžela pestúnky dieťaťa. Rovnako aj podľa zákona o rodine, ak bolo maloleté dieťa zverené do pestúnskej starostlivosti len jednému z manželov, na výchove dieťaťa sa podieľa aj manžel, ktorý nie je pestúnom dieťaťa, ak žije s dieťaťom v domácnosti.

Nezaopatrené dieťa

Nezaopatrenosť dieťaťa na účely uplatnenia nároku na daňový bonus sa posudzuje podľa podmienok ustanovených v zákone o prídavku na dieťa.

Podľa § 3 ods. 1 písm. a) a b) zákona o prídavku na dieťa nezaopatrené dieťa je dieťa do skončenia povinnej školskej dochádzky, najdlhšie do dovŕšenia 25 rokov veku, ak:

- sa sústavne pripravuje na povolanie štúdiom alebo

- sa nemôže sústavne pripravovať na povolanie štúdiom, alebo vykonávať zárobkovú činnosť pre chorobu alebo úraz.

Nezaopatreným dieťaťom podľa zákona o prídavku na dieťa je aj dieťa, ktoré je neschopné sa sústavne pripravovať na povolanie alebo vykonávať zárobkovú činnosť pre dlhodobo nepriaznivý zdravotný stav, najdlhšie do dovŕšenia plnoletosti.

Nezaopatrené dieťa podľa § 3 ods. 3 zákona o prídavku na dieťa nie je dieťa:

a) ktorému vznikol nárok na invalidný dôchodok alebo poberá sociálny dôchodok,

b) ktorého štúdium na vysokej škole podľa študijného programu presahuje štandardnú dĺžku alebo

c) ktoré získalo vysokoškolské vzdelanie druhého stupňa.

Príklad č. 10:

Vyživované dieťa dňa 1. júna 2013 dovŕšilo 25 rokov veku. Má rodič tohto dieťaťa nárok na daňový bonus za mesiac jún 2013?

Ak daňovník vyživuje dieťa len jeden alebo niekoľko kalendárnych mesiacov v zdaňovacom období, možno znížiť daň alebo preddavky na daň o sumu daňového bonusu za každý kalendárny mesiac, na začiatku ktorého boli splnené podmienky na jeho uplatnenie.

Podľa zákona o prídavku na dieťa sa za nezaopatrené dieťa považuje aj dieťa do skončenia povinnej školskej dochádzky, najdlhšie do dovŕšenia 25 rokov veku, ak sa sústavne pripravuje na povolanie štúdiom alebo sa nemôže sústavne pripravovať na povolanie štúdiom, alebo vykonávať zárobkovú činnosť pre chorobu alebo úraz.

Dieťa, ktoré dovŕšilo 25 rokov veku, nemožno považovať za nezaopatrené v deň, kedy dovŕšilo 25 rokov veku. Dňom 25. narodenín sa stáva dieťa dvadsaťpäťročným, už nie je dieťaťom vo veku do 25 rokov. Zákon o prídavku na dieťa uvádza, že nezaopatrenosť dieťaťa je najdlhšie do dovŕšenia 25 rokov veku. Rodič, ktorého dieťa dovŕšilo 25 rokov veku 1. júna 2013, nemá nárok na daňový bonus počnúc mesiacom júnom 2013.

Príklad č. 11:

Dieťa študuje na vysokej škole a poberá invalidný dôchodok z dôvodu miery poklesu schopnosti vykonávať zárobkovú činnosť vo výške 65 % v porovnaní so zdravou fyzickou osobou. Takéto dieťa, ktoré poberá invalidný dôchodok, nemožno považovať za nezaopatrené dieťa a daňovník si nemôže uplatniť daňový bonus podľa § 33 ZDP, aj keď spĺňa podmienky sústavnej prípravy na povolanie podľa § 4 zákona o prídavku na dieťa.

Príklad č. 12:

Dňa 3. augusta 2013 vydala Sociálna poisťovňa rozhodnutie, ktorým spätne priznala invalidný dôchodok na dieťa od marca 2012. Má toto spätné priznanie invalidity dieťaťa vplyv na daňový bonus, ktorý si v roku 2012 a tiež v mesiacoch január až júl 2013 uplatňovala oprávnená osoba u zamestnávateľa?

Ak Sociálna poisťovňa rozhodne o invalidnom dôchodku dieťaťa a tento potom spätne doplatí,oprávnená osoba nie je povinná vrátiť prídavok na dieťa za obdobie, za ktoré sa doplatil invalidný dôchodok. V čase, keď Sociálna poisťovňa posudzovala oprávnenosť nároku na invalidný dôchodok, spĺňalo dieťa podmienku nezaopatrenosti. Podľa § 3 ods. 3 písm. a) zákona o prídavku na dieťa prestáva byť dieťa nezaopatrené, ak mu vznikol nárok na invalidný dôchodok. Sociálna poisťovňa vydá rozhodnutie o invalidnom dôchodku, v ktorom je podstatný dátum vydania tohto rozhodnutia. Na základe tohto rozhodnutia úrad práce, sociálnych vecí a rodiny vydá rozhodnutie o odňatí prídavku na dieťa.

Ak napríklad Sociálna poisťovňa vydá rozhodnutie o priznaní invalidného dôchodku dňa 3. augusta 2013 a zároveň rozhodne o spätnom vyplatení invalidného dôchodku dieťaťu za obdobie od marca 2012, bude pre platiteľa prídavku na dieťa rozhodujúci dátum vydania rozhodnutia, na základe ktorého odníme prídavok na dieťa od nadobudnutia právoplatnosti rozhodnutia Sociálnej poisťovne.

ZDP osobitne neustanovuje vrátenie daňového bonusu oprávnenou osobou za obdobie jeho vyplatenia, ak boli v aktuálnom čase splnené podmienky na jeho priznanie a až následne (retroaktívne) prichádza k ich nesplneniu. Preto oprávnená osoba nie je povinná vrátiť daňový bonus na dieťa za obdobie, za ktoré je jej súčasne ponechaný aj prídavok na takéto dieťa. Nárok na daňový bonus na dieťa zaniká oprávnenej osobe v takomto prípade od septembra 2013.

Príklad č. 13:

Študent bol prijatý na bakalársky študijný program práva so štandardnou dĺžkou štúdia tri roky. Druhý ročník opakoval. Podľa § 4 ods. 5 písm. b) zákona o prídavku na dieťa sústavná príprava dieťaťa na povolanie je aj opakovaný ročník štúdia. V období, keď tento študent opakoval druhý ročník (študoval tretí rok), vzniká oprávnenej osobe nárok na daňový bonus, lebo nie je prekročená štandardná dĺžka štúdia.

Tretí ročník študoval tento študent už štvrtý rok. Ak študent študuje štvrtý rok bakalársky študijný program so štandardnou dĺžkou štúdia tri roky, je prekročená štandardná dĺžka štúdia tohto študijného programu. V takomto prípade nevzniká oprávnenej osobe nárok na daňový bonus na takéto dieťa v období jeho štúdia v treťom ročníku (študuje štvrtý rok).

Štandardnú dĺžku štúdia treba vždy posudzovať pre ten-ktorý konkrétny študijný odbor. Táto podmienka – dodržanie štandardnej dĺžky štúdia v príslušnom študijnom odbore, platí len pre štúdium v Slovenskej republike, nie v zahraničí.

V prípade študentov zahraničných vysokých škôl študujúcich v zahraničí sa štandardná dĺžka štúdia neposudzuje, pretože ich štúdium nie je štúdiom študijného programu podľa zákona č. 131/2002 Z. z.o vysokých školách a o zmene a doplnení niektorých zákonov v znení neskorších predpisov (ďalej len „zákon o vysokých školách“), ale podľa zákonov príslušného štátu. Takéto štúdium sa na základe rozhodnutia Ministerstva školstva SR môže považovať za rovnocenné vysokoškolské štúdium, nie je však možné určiť štandardnú dĺžku študijného programu.

Príklad č. 14:

Študent študuje vo Francúzsku na vysokej škole. Ministerstvo školstva Slovenskej republiky posúdi, či štúdium je alebo nie je rovnocenné so štúdiom na území Slovenskej republiky. Nepotvrdzuje však štandardnú dĺžku študijného programu.

Poznámka:

Podľa zákona o prídavku na dieťa sa za nezaopatrené dieťa nepovažuje dieťa, ktoré už získalo vysokoškolské vzdelanie druhého stupňa podľa § 53 zákona o vysokých školách, považuje sa však za nezaopatrené dieťa pri získaní vysokoškolského vzdelania prvého stupňa aj pri získaní tohto stupňa vzdelania na viacerých vysokých školách.

Podľa § 4 ods. 1 zákona o prídavku na dieťa sústavná príprava dieťaťa na povolanie podľa tohto zákona je štúdium:

a) na strednej škole okrem štúdia popri zamestnaní, kombinovaného štúdia a štúdia jednotlivých vyučovacích predmetov,

b) na vysokej škole okrem externého štúdia.

Za sústavnú prípravu dieťaťa na povolanie podľa zákona o prídavku na dieťa sa nepovažuje príprava profesionálneho vojaka v prípravnej štátnej službe na výkon dočasnej štátnej služby podľa osobitného predpisu, príprava policajta v prípravnej štátnej službe na výkon stálej štátnej služby podľa osobitného predpisu, príprava colníka v prípravnej štátnej službe na výkon stálej štátnej služby podľa osobitného predpisu a príprava príslušníka Hasičského a záchranného zboru v prípravnej štátnej službe na výkon stálej štátnej služby podľa osobitného predpisu.

Sústavná príprava dieťaťa na povolanie sa v súlade s § 4 ods. 3 zákona o prídavku na dieťa začína, ak ide o štúdium na strednej škole, najskôr od začiatku školského roka prvého ročníka strednej školy. Sústavná príprava dieťaťa na povolanie v prípade štúdia na vysokej škole sa študentovi vysokej školy začína odo dňa zápisu na vysokoškolské štúdium prvého stupňa alebo na vysokoškolské štúdium druhého stupňa a trvá do skončenia štúdia.

Príklad č. 15:

Študent skončil strednú školu v máji 2012. Prijímacie pohovory v roku 2012 neurobil, a preto ho na vysokú školu v roku 2012 neprijali. Od 1. septembra 2012 už nespĺňa podmienku nezaopatrenosti dieťaťa. Až v roku 2013 absolvoval úspešne prijímacie pohovory na vysokú školu, po ktorých bol prijatý. Vysokoškolské štúdium pre tohto študenta začína riadnym zápisom na vysokú školu 29. júla 2013. Nezaopatrenosť tohto dieťaťa na účely uplatnenia nároku na daňový bonus u rodiča, prípadne u inej oprávnenej osoby, vzniká opäť počnúc mesiacom júlom 2013.

Ak sa posudzuje vznik nezaopatrenosti dieťaťa z dôvodu začatia sústavnej prípravy na budúce povolanie, platí, že nezaopatrenosť plynie už od mesiaca, v ktorom táto skutočnosť nastala.

Podľa § 4 ods. 5 zákona o prídavku na dieťa sústavná príprava dieťaťa na povolanie je aj:

a) iné štúdium alebo výučba, ak sú svojím rozsahom a úrovňou podľa rozhodnutia Ministerstva školstva Slovenskej republiky postavené na úroveň štúdia na školách uvedených v § 4 ods. 1 zákona o prídavku na dieťa,

b) opakované ročníky štúdia.

Príklad č. 16:

Študent začal od 1. septembra 2013 študovať právo v zahraničí. Môžu si rodičia uplatniť nárok na daňový bonus?

Keďže ide o štúdium v zahraničí, je potrebné, aby Ministerstvo školstva Slovenskej republiky rozhodnutím potvrdilo, že škola v zahraničí, ktorú navštevuje ich dieťa, je postavená na úroveň štúdia na vysokých školách na Slovensku. V prípade, že Ministerstvo školstva Slovenskej republiky túto skutočnosť potvrdí, potom možno takéhoto študenta považovať podľa zákona o prídavku na dieťa za nezaopatrené dieťa, na ktoré majú rodičia nárok na daňový bonus.

Upozornenie:

Ak dieťa študuje na vysokej škole v Českej republike, ktorá je uvedená na webovej stránke www.minedu.sk, ako riadny študent, nie je potrebné žiadať Ministerstvo školstva Slovenskej republiky o posúdenie daného štúdia. Štúdium je možné považovať za rovnocenné štúdiu na vysokej škole v Slovenskej republike.

Podľa § 4 ods. 6 zákona o prídavku na dieťa sústavná príprava dieťaťa na povolanie nie je obdobie:

a) uvedené v odseku 4 písm. a) alebo jeho časť, ak dieťa v tomto období vykonáva zárobkovú činnosť s výnimkou dohody o brigádnickej práci študentov, dohody o vykonaní práce alebo ak dieťa bolo zaradené do evidencie nezamestnaných občanov hľadajúcich zamestnanie,

b) v ktorom sa štúdium prerušilo.

Príklad č. 17:

Dieťa ukončilo 28. mája 2013 štúdium na strednej škole maturitou. Od 1. júla 2013 sa zamestnalo na základe pracovnej zmluvy. Dňa 9. septembra 2013 sa zapísalo na vysokú školu. Môžu si rodičia tohto dieťaťa uplatniť nárok na daňový bonus za mesiace jún až august 2013?

Školský rok sa začína 1. septembra bežného roka a končí 31. augusta nasledujúceho roka. Obdobie letných prázdnin po skončení štúdia na strednej škole je do 31. augusta považované za sústavnú prípravu na povolanie. Prázdninové obdobie sa nepovažuje za sústavnú prípravu na povolanie v prípade, ak dieťa, ktoré skončilo strednú školu v tomto období, vykonáva zárobkovú činnosť (s výnimkou dohody o brigádnickej práci študentov, dohody o vykonaní práce) alebo ak dieťa bolo zaradené do evidencie nezamestnaných občanov hľadajúcich zamestnanie. Zárobkovou činnosťou sa rozumie napr. podnikanie alebo pracovný pomer.

V mesiacoch júl a august sa toto dieťa podľa § 4 ods. 6 písm. a) zákona o prídavku na dieťa nepovažuje za nezaopatrené, preto rodičia v týchto mesiacoch nemajú nárok na daňový bonus. Podľa § 4 ods. 4 písm. a) zákona o prídavku na dieťa sústavnou prípravou dieťaťa je aj obdobie od 28. mája 2013 do 30. júna 2013. Nárok na daňový bonus v súlade s § 33 ods. 5 ZDP si môžu rodičia uplatniť až od septembra 2013 (počnúc mesiacom, kedy sa dieťa zapísalo na vysokú školu).

Poznámka:

Počas prerušenia štúdia dieťa nemá práva a povinnosti študenta (nepovažuje sa za nezaopatrené), s výnimkou prerušenia štúdia zo zdravotných dôvodov, kedy sa daňový bonus poskytne aj v prípade prerušenia štúdia.

Podľa § 4 ods. 4 zákona o prídavku na dieťa sústavná príprava dieťaťa na povolanie podľa tohto zákona je aj obdobie:

a) bezprostredne nadväzujúce na skončenie štúdia na strednej škole, najdlhšie do konca školského roka, v ktorom dieťa skončilo štúdium na strednej škole,

b) od konca školského roka, v ktorom dieťa skončilo štúdium na strednej škole, do zápisu na vysokú školu vykonaného najneskôr v októbri bežného roka, v ktorom dieťa skončilo štúdium na strednej škole,

c) po skončení posledného ročníka strednej školy do vykonania skúšky podľa osobitného predpisu, najdlhšie do konca školského roka, v ktorom malo byť štúdium skončené,

d) po skončení vysokoškolského štúdia prvého stupňa, ktoré podľa študijného programu nepresiahlo štandardnú dĺžku, do zápisu na vysokoškolské štúdium druhého stupňa vykonaného najneskôr v októbri bežného roka, v ktorom dieťa skončilo vysokoškolské štúdium prvého stupňa.

Príklad č. 18:

Študent strednej školy nezmaturoval v riadnom termíne v máji 2013 a opravný termín maturitnej skúšky má v septembri 2013.

Nezaopatrenosť tohto študenta trvá len do konca augusta 2013, kedy končia prázdniny a kedy končí tiež školský rok 2012/2013 [§ 4 ods. 4 písm. c) zákona o prídavku na dieťa]. Za mesiac september 2013, kedy študent maturuje v opravnom termíne, už rodič nemá nárok na uplatnenie daňového bonusu na tohto študenta.

Príklad č. 19:

Študent zmaturoval 28. mája 2013, kedy aj v riadnom termíne ukončil štúdium na strednej škole. Po ukončení strednej školy nevykonával žiadnu zárobkovú činnosť. Na denné štúdium na vysokú školu sa zapísal až 14. októbra 2013. Môžu si rodičia uplatniť nárok na daňový bonus za mesiace júl až október 2013?

Podľa § 4 ods. 4 písm. a) zákona o prídavku na dieťa majú rodičia tohto dieťaťa nárok na daňový bonus za mesiace júl a august 2013. Nárok na daňový bonus za obdobie september a október 2013 im vzniká podľa ustanovenia § 4 ods. 4 písm. b) tohto zákona.

Podľa § 19 ods. 5 zákona o prídavku na dieťa sústavná príprava dieťaťa na povolanie je aj obdobie po skončení posledného ročníka vysokej školy do vykonania štátnej skúšky, najdlhšie do konca školského roka, v ktorom malo byť štúdium skončené.

Úspešným ukončením vysokoškolského štúdia štátnou záverečnou skúškou sa končí nezaopatrenosť dieťaťa. Ak vysokoškolák neurobí štátnu záverečnú skúšku v riadnom termíne, predlžuje sa jeho nezaopatrenosť na účely uplatnenia daňového bonusu do vykonania štátnej záverečnej skúšky, najdlhšie však do konca prázdnin, t. j. do 31. augusta príslušného školského roka.

Príklad č. 20:

Študent ukončil štátnou záverečnou skúškou štúdium na vysokej škole 13. 6. 2013 a 17. 8. 2013 sa zaevidoval v evidencii uchádzačov o zamestnanie. V júni 2013 sa ešte považuje za nezaopatrené dieťa. Od 1. júla 2013 už nie je splnená podmienka nezaopatrenosti dieťaťa podľa zákona o prídavku na dieťa, a preto nárok na daňový bonus naňho zaniká.

- Špecifický spôsob uplatňovania nároku na daňový bonus vymedzuje ustanovenie § 33 ods. 3 ZDP v prípade, ak dieťa, na ktoré si oprávnená osoba uplatňuje nárok na daňový bonus, uzavrie manželstvo. V takomto prípade si daňovník môže uplatniť daňový bonus až po uplynutí zdaňovacieho obdobia, a to za predpokladu, že manžel (manželka) tohto dieťaťa nemá za toto zdaňovacie obdobie zdaniteľné príjmy presahujúce sumu podľa § 11 ods. 2 písm. a) ZDP (pre rok 2013 je to suma 3 735,94 €).

Príklad č. 21:

Janka študuje na vysokej škole a 9. júla 2013 mala svadbu. Jej manžel Vilo pracuje a v roku 2013 mu plynuli príjmy zo závislej činnosti vo výške 8 900 €. Od júla 2013 žijú obaja manželia v domácnosti s Jankinými rodičmi. Kto a za akých podmienok si uplatní daňový bonus na vydatú študentku?

Do júla 2013 mal pri splnení všetkých ostatných ustanovených podmienok v § 33 ZDP nárok na daňový bonus na študujúcu Janku jeden z jej rodičov. Ak si rodič nárok na daňový bonus uplatňoval vo vyhlásení u zamestnávateľa, musí do konca júla 2013 oznámiť zmenenú skutočnosť zamestnávateľovi (písomne vo vyhlásení), že sa dcéra vydala. Zamestnávateľ uvedenú zmenu poznačí na mzdovom liste zamestnanca (rodiča) a zastaví od augusta 2013 vyplácanie daňového bonusu na študujúcu dcéru.

Podľa § 33 ods. 3 ZDP má od augusta 2013 prednostné právo manžel na uplatnenie nezdaniteľnej časti základu dane na svoju manželku, a to v súlade s § 11 ods. 3 ZDP. Jeho zdaniteľné príjmy za rok 2013 sú vyššie, ako je suma 3 735,94 € (dosiahnutý príjem je uňho vo výške 8 900 €).

Daňový bonus na študujúcu Janku si od augusta do decembra 2013 nemôže uplatniť nikto. Jankin manžel túto možnosť podľa znenia § 33 ods. 2 ZDP nemá a jeden z rodičov by si pri splnení ostatných ustanovených podmienok v § 33 ZDP mohol uplatniť nárok na daňový bonus na dcéru len vtedy, ak by príjem jej manžela v roku 2013 bol do výšky 3 735,94 €.

- Ak dieťa (deti) vyživujú v domácnosti viacerí daňovníci, môže si podľa § 33 ods. 4 ZDP daňový bonus uplatniť len jeden z nich. Po časť zdaňovacieho obdobia si môže uplatniť pomernú časť daňového bonusu jeden z daňovníkov na všetky vyživované deti a po zostávajúcu časť druhý z daňovníkov. Ak podmienky na uplatnenie daňového bonusu spĺňa viac daňovníkov a ak sa nedohodnú inak, daňový bonus na všetky vyživované deti sa uplatňuje alebo sa prizná v poradí matka, otec, iná oprávnená osoba.

Príklad č. 22:

Manželia vychovávajú tri deti. Jedno dieťa je spoločné a dve deti má manželka z prvého manželstva. Manžel si uplatňuje nárok na daňový bonus na svoje vlastné dieťa a manželka si uplatňuje nárok na daňový bonus na dve deti z predchádzajúceho manželstva. Je tento postup správny?

Aj keď neprichádza k duplicitnému uplatneniu nároku na daňový bonus na tieto deti, nie je postup uplatnenia nároku na daňový bonus správny. V súlade s § 33 ods. 4 ZDP, ak dieťa (deti) vyživujú v domácnosti viacerí daňovníci, môže si daňový bonus uplatniť len jeden z nich. Akceptuje sa uplatnenie pomernej časti daňového bonusu po časť zdaňovacieho obdobia jedným z rodičov na všetky vyživované deti (napr. za január až apríl 2013) a po zostávajúcu časť (máj až december 2013) druhým z rodičov. Ak podmienky na uplatnenie daňového bonusu spĺňa viac daňovníkov a ak sa nedohodnú inak, daňový bonus na všetky vyživované deti sa uplatňuje alebo sa prizná v poradí matka, otec, iná oprávnená osoba.

Uplatnenie daňového bonusu u oprávnených osôb žijúcich v jednej domácnosti nemožno rozdeliť tak, že na niektoré deti si v príslušnom mesiaci uplatní jedna oprávnená osoba a na ďalšie deti si uplatní druhá oprávnená osoba. Ak sú splnené podmienky na uplatnenie daňového bonusu v príslušnom mesiaci u oboch rodičov na všetky deti a rodičia sa nedohodnú inak, uplatní si daňový bonus na všetky deti matka.

- ZDP ustanovuje v § 33 ods. 5, že daňovník, ktorý vyživuje dieťa len jeden alebo niekoľko kalendárnych mesiacov v zdaňovacom období, má nárok na uplatnenie daňového bonusu len pomernou sumou, a to za každý kalendárny mesiac, na začiatku ktorého boli splnené podmienky na jeho uplatnenie. Zvýhodnený spôsob uplatnenia nároku na daňový bonus je ustanovený pre prípady:

- ak sa dieťa narodí,

- keď začína sústavná príprava dieťaťa na budúce povolanie alebo

- keď bolo dieťa osvojené alebo prevzaté do starostlivosti nahrádzajúcej starostlivosť rodičov na základe rozhodnutia príslušného orgánu.

V týchto troch situáciách vzniká nárok na daňový bonus už v mesiaci, kedy takáto skutočnosť nastala. Nemusí byť podmienka splnená k 1. dňu mesiaca.

Striedavá starostlivosť rodičov

Podľa § 24 ods. 2 zákona o rodine, ak sú obidvaja rodičia spôsobilí dieťa vychovávať a ak majú o osobnú starostlivosť o dieťa obidvaja rodičia záujem, tak súd môže zveriť dieťa do striedavej osobnej starostlivosti obidvoch rodičov. Ide o tzv. striedavú osobnú starostlivosť o deti po rozvode rodičov a opakované zverenie maloletého dieťaťa na presne stanovené časové obdobie na základe rozhodnutia súdu.

Ak dieťa vyživujú v domácnosti viacerí daňovníci, môže si uplatniť daňový bonus mesačne na každé vyživované dieťa len jeden z nich. Daňovníkovi, ktorý vyživuje dieťa len jeden alebo niekoľko kalendárnych mesiacov v zdaňovacom období, možno znížiť preddavky na daň z príjmov podľa § 5 ZDP len o sumu daňového bonusu za každý kalendárny mesiac, na začiatku ktorého boli splnené podmienky na jeho uplatnenie. Za ustanovených podmienok si daňovník môže uplatniť daňový bonus, resp. jeho časť v ročnom zúčtovaní preddavkov na daň, resp. pri podaní daňového priznania.

Ak súd zverí dieťa do striedavej osobnej starostlivosti obidvoch rodičov, daňový bonus za ten istý kalendárny mesiac patrí len jednému z nich, a to tomu rodičovi, ktorý vyživuje dieťa na začiatku kalendárneho mesiaca (k 1. dňu príslušného kalendárneho mesiaca).

Príklad č. 23:

Syn pána Jána úspešne zmaturoval 20. mája 2013, čím ukončil strednú školu a hneď 27. júna sa zamestnal v trvalom pracovnom pomere.

Nárok na daňový bonus na toto dieťa si pán Ján môže uplatňovať len za obdobie január až jún 2013, t. j. v sume 126,18 € (6 x 21,03 €). Od júla 2013 nie je už syn pána Jána nezaopatreným dieťaťom (rozhoduje stav k 1. dňu mesiaca).

Príklad č. 24:

Pani Anka sa sama stará o svojho syna, ktorý sa narodil 29. septembra 2013. Zdaniteľné príjmy zo závislej činnosti jej plynuli len za časť roka, a to od januára do polovice júla 2013. Hrubý zdaniteľný príjem zo závislej činnosti za rok 2013 (od januára do júla) mala 4 200 €. Táto suma prevyšuje 6-násobok minimálnej mzdy za rok 2013 (t. j. sumu 2 026,20 €). Od polovice júla je pani Anka na materskej dovolenke a po narodení dieťaťa jej neplynul žiaden zdaniteľný príjem.

Po uplynutí roka 2013 si môže ako matka dieťaťa v žiadosti o vykonanie ročného zúčtovania za rok 2013 u zamestnávateľa alebo v podanom daňovom priznaní k dani z príjmov uplatniť nárok na daňový bonus na dieťa, ktoré sa narodilo 29. septembra 2013, a to za obdobie 4 mesiacov (september až december 2013, t. j. počnúc mesiacom, v ktorom sa dieťa narodilo).

Ak súd rozhodol, že zveruje maloleté dieťa do predosvojiteľskej starostlivosti osvojiteľa, aj napriek tomu, že ustanovenie § 33 ods. 2 ZDP nevymedzuje, že za vyživované dieťa sa považuje aj dieťa v predosvojiteľskej starostlivosti, obdobie predosvojiteľskej starostlivosti je obdobím, keď predosvojiteľ nahrádza dieťaťu starostlivosť rodičov. Preto nárok na daňový bonus vzniká osvojiteľovi dieťaťa už od mesiaca, od ktorého mal rozhodnutím súdu dieťa zverené do predosvojiteľskej starostlivosti.

Príklad č. 25:

V prípade situácie, ak napr. rozhodnutie súdu, že zveruje maloleté dieťa do predosvojiteľskej starostlivosti osvojiteľa, nadobudlo právoplatnosť 10. mája 2013, táto skutočnosť má vplyv na to, že osvojiteľ si môže nárok na daňový bonus za tie mesiace roka 2013, odkedy mal dieťa zverené rozhodnutím do predosvojiteľskej starostlivosti a ktoré predchádzajú máju 2013, kedy rozhodnutie nadobudlo právoplatnosť, uplatniť až pri ročnom zúčtovaní preddavkov na daň z príjmov zo závislej činnosti za rok 2013 alebo v podanom daňovom priznaní k dani z príjmov za toto zdaňovacie obdobie.

- Ak zamestnanec v priebehu roka 2013 spĺňal podmienky uplatnenia nároku na daňový bonus len v niektorých mesiacoch (dosiahol v príslušnom mesiaci zdaniteľné príjmy zo závislej činnosti aspoň vo výške polovice minimálnej mzdy, t. j. vo výške 168,85 €) a jeho ročný zdaniteľný príjem zo závislej činnosti za rok 2013 je nižší ako je 2 026,20 €, nestráca nárok na už priznaný daňový bonus (§ 33 ods. 7 ZDP).

Príklad č. 26:

Pán Tibor dosiahol zdaniteľný príjem zo závislej činnosti len za január a február 2013. Od marca 2013 poberá dôchodok. Jeho manželke v roku 2013 neplynul zdaniteľný príjem (podľa § 5 alebo § 6 ods. 1 a 2 ZDP). Pán Tibor si za január a február 2013 uplatnil nárok na daňový bonus na svojho syna vo vyhlásení podľa § 36 ods. 6 ZDP u zamestnávateľa. Jeho zdaniteľný príjem zo závislej činnosti v jednotlivých mesiacoch uplatnenia bol aspoň vo výške 1/2 minimálnej mzdy, t. j. aspoň vo výške 168,85 €. Zamestnávateľ mu vyplatil daňový bonus v celkovej sume 42,06 € (21,03 x 2).

Napriek tomu, že celkový zdaniteľný príjem zo závislej činnosti pána Tibora za rok 2013 predstavuje sumu 1 522 € (čiže nespĺňa ročnú podmienku dosiahnutia zdaniteľného príjmu zo závislej činnosti aspoň vo výške 2 026,20 €), o vyplatenú sumu daňového bonusu 42,06 € neprichádza, nemusí ju vrátiť.

- Ustanovenie § 33 ods. 9 ZDP nepodmieňuje vznik nároku na daňový bonus u oprávnenej osoby výškou dosiahnutého ročného zdaniteľného príjmu zo závislej činnosti podľa § 5 ZDP alebo z činností podľa § 6 ods. 1 a 2 tohto zákona aspoň vo výške 2 026,20 (za rok 2013). Daňovníkovi je daná možnosť, aby si zostávajúcu pomernú časť daňového bonusu nepriznanú zamestnávateľom v priebehu zdaňovacieho obdobia roka 2013 uplatnil pri podaní daňového priznania k dani z príjmov fyzickej osoby, ak spĺňa tieto dve podmienky:

- ak v zdaňovacom období roka 2013 poberal zamestnanec zdaniteľné príjmy podľa § 5 ZDP a zamestnávateľ mu v priebehu roka priznal daňový bonus v pomernej časti a

- v tomto zdaňovacom období vykázal aj základ dane (čiastkový základ dane) podľa § 6 ods. 1 a 2 ZDP.

Pri dodržaní týchto podmienok si daňovník môže zostávajúcu pomernú časť daňového bonusu nepriznanú zamestnávateľom v priebehu zdaňovacieho obdobia uplatniť pri podaní daňového priznania k dani z príjmov fyzickej osoby za rok 2013.

Príklad č. 27:

Zamestnanec poberal zdaniteľný príjem zo závislej činnosti len v januári a februári 2013. Keďže podmienky na priznanie daňového bonusu za tieto mesiace splnil, zamestnávateľ mu vyplatil na syna nárokovú sumu daňového bonusu vo výške 42,06 €. Od marca 2013 sa stal poberateľom invalidného dôchodku a neplynul mu zdaniteľný príjem zo závislej činnosti. Celková suma zdaniteľného príjmu podľa § 5 ZDP u tohto daňovníka v roku 2013 je 1 500 € (čo je menej ako 2 026,20 €).

V daňovom priznaní k dani z príjmov fyzickej osoby za rok 2013 vykázal tento daňovník čiastkový základ dane z príjmov podľa § 6 ods. 2 písm. a) ZDP. Aj keď dosiahnutý zdaniteľný príjem z vytvorenia diela na základe autorskej zmluvy bol 2 000 € (čo je menej ako 2 026,20 €), pri splnení všetkých ostatných podmienok (vyživuje nezaopatrené dieťa v domácnosti po celé zdaňovacie obdobie roka 2013 a daňový bonus si neuplatnila iná oprávnená osoba) si môže tento daňovník v daňovom priznaní k dani z príjmov fyzickej osoby za rok 2013 uplatniť zvyšnú nárokovú sumu daňového bonusu na syna za marec až december 2013.

- Podľa § 33 ods. 10 ZDP daňový bonus si môže uplatniť aj daňovník s obmedzenou daňovou povinnosťou, a to za podmienky, ak úhrn jeho zdaniteľných príjmov zo zdrojov na území Slovenskej republiky (§ 16) v príslušnom zdaňovacom období tvorí najmenej 90 % zo všetkých príjmov tohto daňovníka, ktoré mu plynú zo zdrojov na území Slovenskej republiky a zo zdrojov v zahraničí. Túto skutočnosť daňovník s obmedzenou daňovou povinnosťou vyhlasuje v žiadosti o vykonanie ročného zúčtovania, resp. v podanom daňovom priznaní k dani z príjmov fyzickej osoby. V daňovom priznaní uvádza daňovník s obmedzenou daňovou povinnosťou aj úhrn svojich „celosvetových“ zdaniteľných príjmov.

Upozornenie:

Keďže podmienka uplatnenia nároku na daňový bonus daňovníkom s obmedzenou daňovou povinnosťou (daňovým nerezidentom Slovenskej republiky) je viazaná na výšku jeho ročného príjmu, uplatňuje si nárok na daňový bonus až po uplynutí zdaňovacieho obdobia roka 2013 (nie v priebehu zdaňovacieho obdobia, napr. ak ide o zamestnanca).

Príklad č. 28:

Občan Českej republiky je zamestnaný na Slovensku, kde týždenne dochádza. Manželka s dieťaťom žijú v Čechách. Môže si tento daňovník uplatniť nárok na svoje dieťa z príjmov zo závislej činnosti dosiahnutých na území Slovenska?

Podľa ZDP si daňovník s obmedzenou daňovou povinnosťou môže uplatniť nárok na daňový bonus po uplynutí zdaňovacieho obdobia v podanom daňovom priznaní k dani z príjmov fyzickej osoby alebo v ročnom zúčtovaní u zamestnávateľa, ak dosiahol na území Slovenskej republiky aspoň 90 % zdaniteľných príjmov z úhrnu všetkých svojich zdaniteľných príjmov (zo zdrojov v Slovenskej republike aj zo zahraničia) a súčasne spĺňa všetky ostatné zákonné podmienky (vyživuje nezaopatrené dieťa v domácnosti; poberal zdaniteľné „aktívne“ príjmy v ustanovenej výške).

Poznámka redakcie: § 5, § 6 ods. 1 a 2 a § 33 zákona o dani z príjmov, § 4 zákona o prídavku na dieťa.

Možné spôsoby uplatnenia nároku na daňový bonus

Oprávnená osoba si uplatňuje nárok na daňový bonus dvoma spôsobmi. Spôsob uplatnenia nároku na daňový bonus závisí od druhu dosahovaného zdaniteľného príjmu oprávnenou osobou (či ide o zamestnanca, alebo podnikateľa, alebo o inú samostatne zárobkovo činnú osobu) a tiež od času, kedy si daňovník nárok na daňový bonus uplatňuje.

Kým daňovník s príjmami podľa § 6 ods. 1 a 2 ZDP (príjmy z podnikania a z inej samostatnej zárobkovej činnosti) si môže nárok na daňový bonus uplatniť len v daňovom priznaní k dani z príjmov fyzickej osoby po uplynutí zdaňovacieho obdobia roka 2013, zamestnanec si môže nárok na daňový bonus na dieťa uplatniť u svojho zamestnávateľa vo vyhlásení už v priebehu roka 2013, ak spĺňa ustanovené podmienky.

Po uplynutí roka 2013 si zamestnanec neuplatnenú a nárokovú sumu daňového bonusu uplatní pri ročnom vyrovnaní dane, a to buď v ročnom zúčtovaní preddavkov na daň z príjmov zo závislej činnosti u zamestnávateľa, alebo v podanom daňovom priznaní k dani z príjmov fyzickej osoby za rok 2013.

Uplatňovanie nároku na daňový bonus u zamestnávateľa v priebehu zdaňovacieho obdobia

Zamestnanec dosahujúci príjmy zo závislej činnosti podľa § 5 ZDP si na rozdiel od podnikateľa a inej samostatne zárobkovo činnej osoby môže uplatňovať daňový bonus na dieťa u svojho zamestnávateľa mesačne v priebehu zdaňovacieho obdobia roka 2013 za predpokladu, že spĺňa ustanovené podmienky v ZDP.

Podmienky mesačného uplatňovania nároku na daňový bonus:

- zamestnanec musí u zamestnávateľa podať vyhlásenie podľa § 36 ods. 6 ZDP, v ktorom si nárok na daňový bonus uplatní,

- zamestnanec je povinný preukázať nárok na daňový bonus podľa § 37 ods. 2 a 3 ZDP,

- úhrn zdaniteľných príjmov zo závislej činnosti vyplatených zamestnancovi týmto zamestnávateľom v príslušnom kalendárnom mesiaci musí byť aspoň vo výške polovice minimálnej mzdy, t. j. v roku 2013 mesačne aspoň vo výške 168,85 €,

- zamestnanec musí vyživovať nezaopatrené dieťa v domácnosti.

Upozornenie:

Nárok na daňový bonus v priebehu zdaňovacieho obdobia roka 2013 si pri splnení ustanovených podmienok v ZDP môže uplatňovať len daňovník s neobmedzenou daňovou povinnosťou na území Slovenskej republiky, t. j. len daňový rezident Slovenskej republiky. Túto možnosť nemá daňovník s obmedzenou daňovou povinnosťou, ktorý si nárok na daňový bonus za ustanovených podmienok môže uplatniť až po uplynutí zdaňovacieho obdobia v ročnom vyrovnaní dane za rok 2013.

Podľa § 36 ods. 6 písm. a) ZDP zamestnávateľ, ktorý je platiteľom dane, prihliadne na daňový bonus, ak zamestnanec podá do konca mesiaca, v ktorom nastúpil do zamestnania, a každoročne najneskôr do konca januára alebo v priebehu zdaňovacieho obdobia písomné vyhlásenie o tom, že uplatňuje daňový bonus a že spĺňa podmienky na jeho priznanie, prípadne kedy a ako sa zmenili.

Zamestnávateľ nemôže uplatniť pri výpočte mesačného preddavku na daň daňový bonus u zamestnanca, ktorý nepodal vyhlásenie na zdanenie príjmov (§ 35 ods. 4 ZDP).

Ak zamestnanec poberá zdaniteľnú mzdu od viacerých zamestnávateľov súčasne alebo postupne, prihliadne na daňový bonus len jeden z nich.

Príklad č. 1:

Pán Milan je zamestnaný. U svojho zamestnávateľa má v roku 2013 podpísané vyhlásenie, v ktorom si uplatňuje nezdaniteľnú sumu na daňovníka a daňový bonus na dve deti. V auguste 2013 bol práceneschopný. Jeho hrubý zdaniteľný príjem za august bol 252 €, lebo za zvyšnú časť mesiaca mal vyplatené nemocenské dávky.

Napriek tomu, že u pána Milana prišlo k poklesu hrubého príjmu, má aj za august nárok na daňový bonus na svoje dve deti, pretože jeho zdaniteľný príjem zo závislej činnosti za tento mesiac je aspoň vo výške 1/2 minimálnej mzdy, t. j. aspoň vo výške 168,85 €.

Príklad č. 2:

Zamestnanec poberá príjmy zo závislej činnosti na základe dohody o pracovnej činnosti. U tohto svojho jediného zamestnávateľa podpísal vyhlásenie, v ktorom si uplatňuje nezdaniteľnú sumu na daňovníka a daňový bonus na jedno dieťa. Poberanie príjmov zo závislej činnosti na základe tejto dohody ukončil so zamestnávateľom 4. októbra 2013. Za mesiac október mal zdaniteľný príjem u tohto zamestnávateľa len vo výške 135 €. Keďže tento zamestnanec dosiahol za október 2013 zdaniteľný príjem nižší ako 1/2 minimálnej mzdy (ako je suma 168,85 €), nemá za tento mesiac nárok na daňový bonus na dieťa.

Ak jeho ročný zdaniteľný príjem zo závislej činnosti za rok 2013 bude aspoň vo výške 2 026,20 €, môže si nárok na daňový bonus na dieťa za mesiac október uplatniť pri ročnom vyrovnaní dane, či u zamestnávateľa v rámci ročného zúčtovania preddavkov na daň z príjmov zo závislej činnosti, alebo v podanom daňovom priznaní k dani z príjmov fyzickej osoby.

Poznámka:

Uplatnenie nároku na daňový bonus zamestnancom u zamestnávateľa v priebehu zdaňovacieho obdobia roka 2013 je výhodné. Ak totiž zamestnanec z nejakého dôvodu nesplní podmienku dosiahnutia ročného zdaniteľného príjmu zo závislej činnosti aspoň vo výške 2 026,20 €, o už uplatnený a zamestnávateľom vyplatený daňový bonus neprichádza.

Príklad č. 3:

Pani Oľga vychováva svoju dcéru sama. U svojho zamestnávateľa si vo vyhlásení uplatňuje nárok na daňový bonus na svoje dieťa od januára 2013. Začiatkom apríla sa stala práceneschopnou. Z dôvodu dlhodobej práceneschopnosti jej plynul zdaniteľný príjem zo závislej činnosti len v mesiacoch január až marec. V týchto mesiacoch aj splnila podmienku zdaniteľného príjmu zo závislej činnosti aspoň vo výške 168,85 € pre uplatnenie nároku na daňový bonus. Zamestnávateľ jej za január až marec vyplatil celkom sumu daňového bonusu vo výške 63,09 € (21,03 x 3). Od apríla do decembra 2013, kedy pani Oľga poberala len nemocenské dávky a nedosahovala zdaniteľný príjem zo závislej činnosti, jej nárok na daňový bonus nevznikol.

Ročný zdaniteľný príjem zo závislej činnosti u pani Oľgy za rok 2013 je 1 920 €. Keďže je to suma nižšia ako 6-násobok minimálnej mzdy (ako je suma 2 026,20 €), pani Oľga si nemôže pri ročnom vyrovnaní dane (pri ročnom zúčtovaní preddavkov na daň, prípadne v podanom daňovom priznaní k dani z príjmov fyzickej osoby) uplatniť daňový bonus na dcéru za apríl až december 2013. O nárokovú vyplatenú sumu daňového bonusu za január až marec 2013 však neprichádza.

Ak by si pani Oľga neuplatňovala daňový bonus na dcéru priebežne počas roka u zamestnávateľa vo vyhlásení, tak pri ročnom vysporiadaní dane za rok 2013 by jej nevznikol nárok ani za prvé tri mesiace roka, t. j. za január až marec 2013.

Podľa § 35 ods. 5 ZDP zamestnávateľ, ktorý je platiteľom dane, zníži preddavok na daň o sumu daňového bonusu zamestnancovi, ktorý uňho podal vyhlásenie podľa § 36 ods. 6 ZDP, ak úhrn zdaniteľných príjmov zo závislej činnosti vyplatených týmto zamestnávateľom v príslušnom kalendárnom mesiaci je u tohto zamestnanca aspoň vo výške polovice minimálnej mzdy. O túto sumu zníži zamestnávateľ, ktorý je platiteľom dane, odvod preddavkov na daň za príslušný kalendárny mesiac.

Ustanovenie § 35 ods. 2 a 5 ZDP určuje zamestnávateľovi postup, podľa ktorého má povinnosť znížiť zamestnancovi o sumu vyplateného daňového bonusu zrazený preddavok na daň vypočítaný zo zdaniteľnej mzdy zúčtovanej a vyplatenej za kalendárny mesiac alebo zdaňovacie obdobie.

Príklad č. 4:

Pani Libuša má zo mzdy za apríl zrazené preddavky na daň z príjmov zo závislej činnosti vo výške 73 €. Pretože spĺňa za tento mesiac podmienky na uplatnenie nároku na daňový bonus na tri deti, zamestnávateľ jej vypláca daňový bonus v sume 63,09 € (21,03 x 3). Vzájomným zápočtom týchto dvoch súm (preddavky v sume 73 € sú zrážkou a daňový bonus v sume 63,09 € je vyplatený) jej vychádza zrážka preddavkov na daň vo výške 9,91 €.

Ustanovenie § 36 ods. 7 ZDP vymedzuje, že ak dôjde v priebehu zdaňovacieho obdobia k zmene podmienok rozhodujúcich na priznanie daňového bonusu, zamestnanec je povinný oznámiť tieto skutočnosti písomne, napríklad zmenou vo vyhlásení zamestnávateľovi, u ktorého si uplatňuje daňový bonus, a to najneskôr posledný deň kalendárneho mesiaca, v ktorom zmena nastala. Zamestnávateľ, ktorý je platiteľom dane, poznamená zmenu na mzdovom liste zamestnanca.

Ak dôjde v priebehu zdaňovacieho obdobia k zmene zamestnávateľa, u ktorého zamestnanec uplatňuje nárok na daňový bonus, zamestnanec je povinný túto skutočnosť potvrdiť podpisom vo vyhlásení u toho zamestnávateľa, u ktorého uplatňoval nárok na daňový bonus ku dňu, keď táto skutočnosť nastala (§ 36 ods. 8 ZDP).

Ak zamestnávateľ vyplatí zdaniteľnú mzdu naraz za viac kalendárnych mesiacov príslušného zdaňovacieho obdobia, vypočíta preddavok na daň, prizná a vyplatí daňový bonus tak, ako by bola zdaniteľná mzda vyplatená v jednotlivých mesiacoch, ak je tento spôsob zdanenia pre zamestnanca výhodnejší (§ 35 ods. 9 ZDP).

Príklad č. 5:

Zamestnanec má v roku 2013 u zamestnávateľa podpísané vyhlásenie, v ktorom si uplatňuje nezdaniteľnú časť základu dane na daňovníka a daňový bonus na dieťa. Jeho mesačný zdaniteľný príjem zo závislej činnosti je 890 €. Zamestnávateľ v roku 2013 nevyplatil tomuto zamestnancovi mzdu za marec až máj 2013, t. j. za tri mesiace a vypláca mu ju naraz v júli 2013 spolu s výplatou miezd za jún.

Zamestnávateľ v takomto prípade nemusí uplatniť postup podľa § 35 ods. 3 ZDP pri zdanení vyplácanej mzdy za obdobie marec, apríl, máj a jún 2013. Tzn. že zamestnávateľ vyplácaný príjem zo závislej činnosti neposúdi ako jeden príjem na účely uplatnenia nezdaniteľnej sumy „len“ za mesiac jún pri výpočte preddavkov na daň, resp. na uplatnenie daňového bonusu „len“ za mesiac jún, ale uplatní postup podľa § 35 ods. 9 ZDP. Toto ustanovenie umožňuje zamestnávateľovi, ak je to pre zamestnanca výhodnejšie, aby celkovú vyplácanú mzdu posúdil na účely uplatnenia nezdaniteľnej sumy na daňovníka pri výpočte preddavkov na daň a tiež na vyplatenie daňového bonusu tak, ako keby bola mzda vyplatená za jednotlivé príslušné mesiace roka 2013 (marec, apríl, máj a jún 2013).

Povinnosti a práva zamestnávateľa v súvislosti s vyplácaním daňového bonusu

Zamestnávateľ, u ktorého si zamestnanec vo vyhlásení uplatňuje v priebehu roka nárok na daňový bonus, zodpovedá za jeho vyplatenie (§ 35 ods. 7 ZDP). Ak je suma preddavku na daň u zamestnanca, ktorý poberal za kalendárny mesiac zdaniteľný príjem zo závislej činnosti aspoň vo výške polovice minimálnej mzdy od zamestnávateľa, u ktorého podal vyhlásenie, nižšia ako suma daňového bonusu alebo ak zdaniteľná mzda tohto zamestnanca spočíva len v nepeňažnom plnení, alebo nepeňažné plnenie tvorí väčšiu časť zdaniteľnej mzdy, keď nemožno zrážku preddavku na daň vykonať, vyplatí zamestnávateľ tomuto zamestnancovi sumu daňového bonusu alebo jeho časť z úhrnnej sumy preddavkov na daň a dane zrazenej všetkým zamestnancom.

Ak je úhrnná suma preddavkov na daň a dane zrazená všetkým zamestnancom nižšia ako úhrnná suma daňového bonusu pre oprávnených zamestnancov, zamestnávateľ pri výplate, pripísaní alebo poukázaní mzdy zamestnancovi k dobru vyplatí zamestnancovi daňový bonus alebo jeho časť do výšky ustanovenej týmto zákonom za príslušný kalendárny mesiac zo svojich vlastných prostriedkov.

Zamestnávateľ požiada miestne príslušného správcu dane o poukázanie sumy daňového bonusu, ktorú vyplatil z vlastných prostriedkov, na tlačive podľa § 39 ods. 9 písm. a) ZDP (prehľad) po skončení kalendárneho štvrťroka, a to za príslušné kalendárne mesiace tohto štvrťroka. Správca dane je povinný sumu rozdielu uvedenú v žiadosti poukázať zamestnávateľovi najneskôr do 15 pracovných dní od doručenia žiadosti. Ak správca dane v tejto lehote začne daňovú kontrolu a suma zistená daňovou kontrolou sa neodlišuje od sumy uvedenej v žiadosti, vráti túto sumu do 15 dní od ukončenia daňovej kontroly. Ak správca dane zistí, že suma rozdielu zistená daňovou kontrolou sa odlišuje od sumy rozdielu uvedenej v žiadosti, postupuje podľa daňového poriadku a sumu rozdielu vráti do 15 dní odo dňa nadobudnutia právoplatnosti rozhodnutia.

Ostatné povinnosti zamestnávateľa v súvislosti s vyplateným daňovým bonusom

- Podľa § 39 ods. 1 a 2 písm. f) bod 6 ZDP súčasťou mzdového listu zamestnanca, ktorý je zamestnávateľ povinný viesť, je aj suma daňového bonusu.

- Priznanú sumu daňového bonusu zamestnávateľ zahrnie do dokladu (potvrdenia), ktorý je zamestnancovi povinný vystaviť podľa § 39 ods. 5 ZDP.

- Vyplatený, resp. vybraný daňový bonus je v súlade s § 39 ods. 9 písm. a) a b) ZDPaj súčasťou prehľadu a hlásenia, ktoré je zamestnávateľ povinný podávať správcovi dane v lehote uvedenej v § 49 ods. 2 tohto zákona (prehľad do konca kalendárneho mesiaca za predchádzajúci kalendárny mesiac a hlásenie sa podáva do konca apríla po uplynutí zdaňovacieho obdobia).

- Ustanovenia § 40 ods. 2, ods. 3 písm. c), ods. 4 písm. b), ods. 5 ZDP definujú podmienky, podľa ktorých zamestnávateľ opraví nesprávne vyplatenú sumu daňového bonusu.

- Podmienky výkonu kontroly daňového bonusu a tiež určenia sumy daňového bonusu na základe pomôcok definujú ustanovenia § 40 ods. 10 až 12 ZDP.

V ustanoveniach § 40 ZDP je upravená zodpovednosť zamestnávateľa v prípade, ak zamestnávateľ vyplatí zamestnancovi daňový bonus vo vyššej alebo nižšej sume, ako mal zamestnanec nárok podľa ZDP. Ide o vzťah zamestnávateľa a zamestnanca.

Nedoplatok daňového bonusu

Ak zamestnávateľ vyplatí daňový bonus za zdaňovacie obdobie v nižšej sume, ako bol povinný, vráti zamestnancovi sumu rozdielu daňového bonusu, ak neuplynú tri roky od konca zdaňovacieho obdobia, v ktorom tento rozdiel vznikol (ak suma nebola vyplatená v ročnom zúčtovaní alebo daňovom priznaní).

Ak zamestnávateľ vyplatí daňový bonus v bežnom zdaňovacom období v nižšej sume, ako bol povinný, vráti zamestnancovi sumu rozdielu daňového bonusu v nasledujúcom kalendárnom mesiaci, najneskôr do 31. marca nasledujúceho roka (ak mu do tohto termínu nebolo vykonané ročné zúčtovanie alebo nepodal daňové priznanie).

Zamestnávateľ zníži ďalší nasledujúci odvod preddavkov na daň o vrátenú sumu rozdielu daňového bonusu alebo uplatní postup podľa § 35 ods. 7 ZDP.

Preplatok daňového bonusu

Ak zamestnávateľ prizná alebo vyplatí vyššiu sumu daňového bonusu, ako bol povinný, môže ju dodatočne vybrať od zamestnanca zvýšením preddavku na daň alebo dane iba vtedy, ak od doby, keď nesprávne priznal alebo vyplatil vyššiu sumu daňového bonusu, neuplynulo viac ako 12 mesiacov.

Ak zamestnávateľ zavinením zamestnanca daňový bonus prizná a vyplatí vo vyššej sume, vyberie ho vrátane príslušenstva od zamestnanca zvýšením preddavku na daň alebo dane do troch rokov od konca zdaňovacieho obdobia, v ktorom došlo k jeho nesprávnemu uplatneniu.

Ak nemôže zamestnávateľ vybrať od zamestnanca daňový bonus, ktorý vyplatil vo vyššej sume zavinením zamestnanca alebo ktorého vybratie vyplynie z ročného zúčtovania a zamestnávateľ už nevypláca zamestnancovi mzdu alebo nemožno zamestnancovi podľa osobitných predpisov zrážku vykonať (životné minimum), vyberie sumu rozdielu daňového bonusu správca dane príslušný podľa trvalého pobytu zamestnanca. Zamestnávateľ zašle príslušnému správcovi dane podľa trvalého pobytu daňovníka všetky potrebné doklady do 30 dní odo dňa, keď táto skutočnosť nastala alebo keď ju zamestnávateľ zistil.

Zamestnanec je povinný sumu rozdielu daňového bonusu vrátane príslušenstva uhradiť miestne príslušnému správcovi dane najneskôr do konca zdaňovacieho obdobia, v ktorom správca dane úkon vykonal alebo v ktorom bolo rozhodnutie o sume rozdielu daňového bonusu zamestnancovi doručené. To platí, ak je suma rozdielu daňového bonusu vyššia ako 3,32 € a zamestnanec nevyužije možnosť podať vyhlásenie podľa § 50 ZDP.

Uplatňovanie nároku na daňový bonus u zamestnávateľa po uplynutí zdaňovacieho obdobia

Podmienky uplatnenia nároku na daňový bonus u zamestnávateľa v ročnom zúčtovaní preddavkov na daň z príjmov zo závislej činnosti (ďalej len „ročné zúčtovanie“) sú vymedzené v § 38 ZDP. Ak si zamestnanec neuplatní nárok na daňový bonus v priebehu roka 2013 u zamestnávateľa vo vyhlásení alebo aj keď si uplatní a nedoloží mu potrebné doklady preukazujúce nárok na daňový bonus v ustanovenom termíne (a iná oprávnená osoba si daňový bonus za toto obdobie neuplatnila), môže si neuplatnený nárok na daňový bonus uplatniť dodatočne pri ročnom zúčtovaní alebo pri podaní daňového priznania k dani z príjmov fyzickej osoby za rok 2013.

Úhrn zdaniteľných príjmov zo závislej činnosti za rok 2013 musí zamestnanec mať aspoň vo výške 6-násobku minimálnej mzdy (2 026,20 €). Súčasne musí takýto zamestnanec spĺňať všetky ostatné podmienky na uplatnenie nároku na daňový bonus ustanovené v § 33 ZDP (oprávnená osoba musí vyživovať nezaopatrené dieťa v domácnosti). Po uplynutí roka 2013 môže zamestnanec o výplatu daňového bonusu požiadať svojho zamestnávateľa v žiadosti o vykonanie ročného zúčtovania za toto zdaňovacie obdobie, a to najneskôr do 17. februára 2014 (15. február je sobota). Ustanovenie § 27 ods. 4 zákona č. 563/2009 o správe daní (daňový poriadok) a o zmene a doplnení niektorých zákonov v znení neskorších predpisov (ďalej len „daňový poriadok“) vymedzuje, že ak koniec lehoty pripadne na sobotu, nedeľu alebo deň pracovného pokoja, posledným dňom lehoty je najbližší nasledujúci pracovný deň. Z tohto dôvodu je lehota ustanovená v § 38 ods. 1 ZDP na podanie žiadosti o vykonanie ročného zúčtovania za rok 2013 najneskôr do 15. februára roka nasledujúceho po uplynutí zdaňovacieho obdobia posunutá na 17. február 2014.

Zamestnanec si u zamestnávateľa po uplynutí roka uplatňuje nárok na daňový bonus v žiadosti o vykonanie ročného zúčtovania za rok 2013. Daňový bonus si v tejto žiadosti uplatňuje vtedy, ak si ho:

- neuplatňoval v priebehu zdaňovacieho obdobia roka 2013 u zamestnávateľa, ktorému žiadosť predkladá a mal naň nárok alebo

- za časť roka uplatňoval u iného zamestnávateľa, ale tento mu v niektorých kalendárnych mesiacoch daňový bonus nevyplatil (napr. zamestnanec bol práceneschopný), alebo

- neuplatňoval v zdaňovacom období u žiadneho zamestnávateľa.

Zamestnanec, ktorý si v priebehu roka 2013 neuplatňoval u svojho zamestnávateľa vo vyhlásení nárok na daňový bonus na dieťa alebo si ho uplatňoval len pomernou sumou v niektorých mesiacoch roka 2013, môže svoj nárok uplatniť dodatočne pri ročnom zúčtovaní za toto zdaňovacie obdobie, ak svojho zamestnávateľa požiada o vykonanie ročného zúčtovania za rok 2013 najneskôr do 17. februára 2014 a v žiadosti uplatní svoj nárok na daňový bonus, ktorý tiež do 17. februára 2014 aj preukáže.

Príklad č. 6:

Pani Kvetka mala v priebehu roka 2013 postupne dvoch zamestnávateľov. Od januára do apríla 2013 pracovala u zamestnávateľa č. 1 a od júla do decembra 2013 u zamestnávateľa č. 2. U oboch zamestnávateľov si vo vyhlásení uplatňovala daňový bonus na svoju dcéru. Vo februári 2013 bola celý mesiac práceneschopná a nedosiahla potrebný zdaniteľný príjem zo závislej činnosti vo výške 168,85 € (1/2 minimálnej mzdy). Daňový bonus na dieťa za tento mesiac nemala vyplatený. Od mája do júna 2013 bola pani Kvetka nezamestnaná a nepoberala zdaniteľný príjem zo závislej činnosti.

Po uplynutí zdaňovacieho obdobia roka 2013 požiadala svojho zamestnávateľa č. 2 do 17. februára 2014 o vykonanie ročného zúčtovania za rok 2013. V žiadosti o vykonanie ročného zúčtovania za rok 2013 si dodatočne uplatnila nárok na daňový bonus za február, máj a jún 2013. Nárok na daňový bonus za toto obdobie musí zamestnávateľovi č. 2 do 17. februára 2014 aj preukázať (napr. ak by sa dieťa sústavne pripravovalo na budúce povolanie štúdium na strednej alebo vysokej škole). Úhrn jej zdaniteľných príjmov zo závislej činnosti za rok 2013 bol u nej vo výške 6 500 €. Zamestnávateľ č. 2 jej doplatí nárokovú sumu daňového bonusu za tri mesiace roka 2013 vo výške 63,09 € (21,03 x 3) v rámci ročného zúčtovania za rok 2013.

Ak zamestnávateľ nepriznal zamestnancovi v niektorých mesiacov roka 2013 daňový bonus uplatnený v priebehu zdaňovacieho obdobia roka 2013 vo vyhlásení z dôvodu, že jeho mesačný zdaniteľný príjem zo závislej činnosti u tohto zamestnávateľa bol nižší, ako je suma 168,85 €, zamestnávateľ doplatí zamestnancovi pri ročnom zúčtovaní nárokovú sumu daňového bonusu za podmienky, že zamestnanec o vykonanie ročného zúčtovania požiada a úhrn jeho zdaniteľných príjmov zo závislej činnosti za rok 2013 je aspoň vo výške 6-násobku minimálnej mzdy (2 026,20 €). Zamestnávateľ totiž môže zamestnancovi vykonať ročné zúčtovanie za rok 2013, len ak ho zamestnanec o jeho vykonanie písomne požiada najneskôr do 17. februára 2014.

Príklad č. 7:

Zamestnanec si u zamestnávateľa vo vyhlásení podľa § 36 ods. 6 ZDP uplatňuje v priebehu roka 2013 daňový bonus na 1 vyživované dieťa. Tento zamestnanec dosahuje v kalendárnych mesiacoch január až máj 2013 zdaniteľné príjmy zo závislej činnosti v mesačnej výške 750 € (v týchto mesiacoch splní podmienku zdaniteľného príjmu aspoň vo výške polovice minimálnej mzdy). V kalendárnych mesiacoch jún až december 2013 je práceneschopný. Plynie mu len príjem oslobodený od dane, a preto mu nevzniká nárok na daňový bonus. Tento zamestnanec má celý rok 2013 u zamestnávateľa podpísané vyhlásenie na uplatnenie daňového bonusu a okrem podmienky zdaniteľného príjmu všetky ostatné podmienky ustanovené v § 33 ZDP na jeho priznanie spĺňa. Úhrn ročného zdaniteľného príjmu zo závislej činnosti zamestnanca je 3 750 € (aspoň 2 026,20 €). Tento zamestnanec požiadal do 17. februára 2014 svojho zamestnávateľa o vykonanie ročného zúčtovania za rok 2013.

Zamestnávateľ mu doplatí daňový bonus za obdobie jún až december 2013 v ročnom zúčtovaní za rok 2013. Zamestnanec o jeho doplatenie nemusí žiadať v žiadosti o vykonanie ročného zúčtovania.

Poznámka:

Mesačná suma daňového bonusu na dieťa za obdobie júl až december 2013 bude známa až k 1. júlu 2013 (vo väzbe na zvýšenú sumu životného minima). Za mesiace január až jún 2013 je nároková mesačná suma daňového bonusu na jedno dieťa vo výške 21,03 €.

Uplatnenie daňového bonusu daňovníkom s obmedzenou daňovou povinnosťou

Daňovník s obmedzenou daňovou povinnosťou môže po uplynutí roka 2013 požiadať svojho zamestnávateľa za podmienok ustanovených v § 38 ZDP o vykonanie ročného zúčtovania. Nárokovú sumu daňového bonusu podľa § 33 ZDP si uplatňuje až po uplynutí roka 2013 v žiadosti o vykonanie ročného zúčtovania, lebo okrem „bežných“ podmienok na priznanie nároku na daňový bonus, ako sú: zdaniteľný príjem zo závislej činnosti aspoň vo výške 6-násobku minimálnej mzdy, vyživovanie nezaopatreného dieťaťa v domácnosti, musí spĺňať ešte jednu podmienku a síce, že úhrn jeho zdaniteľných príjmov zo zdrojov na území Slovenskej republiky (§ 16 ZDP) v zdaňovacom období roka 2013 musí tvoriť najmenej 90 % zo všetkých jeho príjmov, ktoré mu plynuli zo zdrojov na území Slovenskej republiky a zo zdrojov v zahraničí. Túto skutočnosť daňovník s obmedzenou daňovou povinnosťou vyhlasuje v príslušnej časti žiadosti o vykonanie ročného zúčtovania.

Príklad č. 8:

Pán Karl je rezidentom Rakúskej republiky. Je ženatý a má dve deti. V roku 2013 mu plynuli zdaniteľné príjmy zo závislej činnosti zo zdrojov na území Slovenskej republiky vo výške 33 000 €. V Rakúsku dosiahol zdaniteľný príjem vo výške 3 500 €. Úhrn jeho „celosvetových“ zdaniteľných príjmov je 36 500 €. Keďže zo zdrojov na území Slovenskej republiky dosiahol tento daňovník s obmedzenou daňovou povinnosťou 90,41 % svojich zdaniteľných príjmov z úhrnu celosvetových zdaniteľných príjmov, môže si pri splnení ostatných podmienok ustanovených v § 33 ZDP (zdaniteľný príjem zo závislej činnosti aspoň vo výške 6-násobku minimálnej mzdy, vyživovanie nezaopatreného dieťaťa v domácnosti) uplatniť v žiadosti o vykonanie ročného zúčtovania u slovenského zamestnávateľa daňový bonus na svoje deti.

Poznámka:

Podmienkou nároku uplatnenia daňového bonusu nie je trvalý pobyt dieťaťa na území Slovenska ani slovenské občianstvo.

Postup zamestnávateľa pri vyplácaní daňového bonusu v ročnom zúčtovaní

Pri vykonaní ročného zúčtovania za rok 2013 postupuje zamestnávateľ podľa § 38 ZDP, tzn. že daňový bonus zamestnancovi vyplatí tak ako preplatok dane najneskôr pri zúčtovaní mzdy za mesiac apríl 2014.

O preplatok dane z ročného zúčtovania a o daňový bonus si môže zamestnávateľ znížiť odvod preddavkov na daň do konca zdaňovacieho obdobia roka 2014. Odvod preddavkov na daň zníži zamestnávateľ o preplatok dane z ročného zúčtovania a následne o daňový bonus.

Zákon o dani z príjmov ustanovuje, že daňovník, ktorý vyživuje dieťa len jeden alebo niekoľko kalendárnych mesiacov v zdaňovacom období, má nárok na uplatnenie daňového bonusu len pomernou sumou, a to za každý kalendárny mesiac, na začiatku ktorého boli splnené podmienky na jeho uplatnenie. Daňový bonus možno uplatniť už v kalendárnom mesiaci, v ktorom sa dieťa narodilo alebo v ktorom sa začína sústavná príprava dieťaťa na budúce povolanie, alebo v ktorom bolo osvojené alebo prevzaté do starostlivosti nahrádzajúcej starostlivosť rodičov na základe rozhodnutia príslušného orgánu.

Príklad č. 9:

Zamestnanec nemal v priebehu roka 2013 vo vyhlásení uplatnený nárok na daňový bonus na dieťa. Jeho dieťa sa narodilo 25. marca 2013 a v ten istý deň aj zomrelo. V žiadosti o vykonanie ročného zúčtovania za rok 2013 uplatnil tento zamestnanec svoj nárok na daňový bonus za mesiac marec 2013. Má nárok na daňový bonus?

V zmysle § 33 ods. 5 ZDP daňový bonus možno uplatniť aj v kalendárnom mesiaci, v ktorom sa dieťa narodilo (bez ohľadu na to, čo sa stalo po jeho narodení). Takže aj keď dieťa v ten istý deň zomrelo, nárok na daňový bonus za daný mesiac rodičovi (ak sú splnené aj ostatné ustanovené podmienky v § 33 ZDP) vznikol. Ak sa dieťa narodilo živé a potom zomrelo, bol mu vystavený rodný list (a taktiež úmrtný list). K žiadosti o vykonanie ročného zúčtovania preukáže zamestnanec zamestnávateľovi svoj nárok na daňový bonus za mesiac marec 2013 kópiou rodného listu, resp. potvrdením o poberaní prídavku na toto dieťa (aj keď len za jeden mesiac). Ak zamestnanec dosiahol za rok 2013 zdaniteľný príjem zo závislej činnosti aspoň vo výške 2 026,20 €, zamestnávateľ mu v ročnom zúčtovaní vyplatí sumu daňového bonusu na dieťa za mesiac marec 21,03 €.

V prípade, že zamestnanec splnil všetky podmienky na vykonanie ročného zúčtovania, zamestnávateľ mu povinne vykoná ročné zúčtovanie za rok 2013 najneskôr do 31. marca 2014. Rozdiel medzi vypočítanou daňou a úhrnom zrazených preddavkov na daň v prospech zamestnanca (t. j. preplatok na dani) zamestnávateľ zamestnancovi vráti a daňový bonus alebo jeho časť alebo zamestnaneckú prémiu do výšky ustanovenej ZDP mu vyplatí najneskôr vo výplate za mesiac apríl 2014.

Ak úhrn zrazených preddavkov na daň za rok 2013 je u zamestnanca vyšší ako výška jeho ročnej daňovej povinnosti, tento rozdiel v prospech zamestnanca mu zamestnávateľ vráti najneskôr vo výplate za mesiac apríl 2014. Vo vzťahu k správcovi dane o tento rozdiel zníži zamestnávateľ svoju odvodovú povinnosť na preddavkoch a na dani, a to nielen v príslušnom mesiaci, kedy preplatok zamestnancovi vo výplate poukazuje, ale môže takto postupovať až do konca zdaňovacieho obdobia roka 2014. Ak zamestnávateľ pri ročnom zúčtovaní vypláca zamestnancovi daňový bonus a zamestnaneckú prémiu, potom vo vzťahu k správcovi dane o sumu vyplateného daňového bonusu a zamestnaneckej prémie môže znižovať odvod preddavkov na daň a dane, a to najneskôr do konca roka 2014.

Ak zamestnávateľ rozdiel dane vrátený v ročnom zúčtovaní v prospech zamestnanca nemá s čím započítať (vykazuje nízke alebo nulové preddavky na daň a sumu preplatku vyplatil zamestnancovi z vlastných prostriedkov), môže požiadať príslušný daňový úrad v súlade s § 40 ods. 8 ZDPo vrátenie tejto sumy. Správca dane mu požadovanú sumu poukáže do jedného mesiaca od doručenia žiadosti.

Podobne aj v prípade vyplatenia daňového bonusu a zamestnaneckej prémie v ročnom zúčtovaní z vlastných prostriedkov zamestnávateľa, keď zamestnávateľ nemôže o vyplatenú sumu znížiť odvod preddavkov na daň a dane, môže zamestnávateľ požiadať miestne príslušného správcu dane o poukázanie tejto sumy podľa § 35 ods. 7 ZDP. Žiadosť o poukázanie sumy daňového bonusu alebo zamestnaneckej prémie, ktoré zamestnávateľ vyplatil zamestnancom z vlastných prostriedkov, je súčasťou prehľadu [§ 39 ods. 9 písm. a) ZDP] posledného mesiaca príslušného štvrťroka za všetky mesiace tohto štvrťroka.

Ak zamestnancovi vyjde z ročného zúčtovania za rok 2013 daňový nedoplatok (suma zrazených preddavkov v priebehu roka 2013 je nižšia, ako je výška jeho ročnej daňovej povinnosti) presahujúci sumu 3,32 €, zráža ho zamestnávateľ zo zdaniteľnej mzdy zamestnanca, a to aj postupne, najneskôr do konca roka 2014. Zamestnávateľ zráža nedoplatok vyplývajúci z ročného zúčtovania, aj keď je do sumy 3,32 €, ak si zamestnanec v ročnom zúčtovaní uplatnil daňový bonus alebo ak zamestnanec uplatňuje postup podľa § 50 ZDP (podáva v roku 2014 vyhlásenie na účely § 50 ZDP). Zamestnávateľ je povinný odviesť zrazený nedoplatok alebo zrazenú časť nedoplatku správcovi dane, a to v najbližšom termíne na odvod preddavkov.

Uplatnenie nároku na daňový bonus daňovníkom v podanom daňovom priznaní k dani z príjmov fyzickej osoby

Ak si fyzická osoba vysporiadava svoju ročnú daňovú povinnosť na dani z príjmov za rok 2013 podaním daňového priznania k dani z príjmov fyzickej osoby (typ A alebo typ B), potom neuplatnený nárok na daňový bonus si uplatňuje v tomto podanom daňovom priznaní. Nárok na daňový bonus si môže uplatniť len ten daňovník, ktorý spĺňa podmienky ustanovené v § 33 ZDP. Okrem toho, že daňovník musí vyživovať nezaopatrené dieťa v domácnosti, musí byť uňho splnená aj podmienka dosiahnutia vymedzeného zdaniteľného príjmu, resp. základu dane (čiastkového základu dane).

- Ak daňovník podáva za zdaňovacie obdobie roka 2013 daňové priznanie k dani z príjmov fyzickej osoby typ A, môže si v priznaní uplatniť nárok na daňový bonus za tých istých podmienok, ako keby mu zamestnávateľ vykonal ročné zúčtovanie. Úhrn jeho zdaniteľných príjmov zo závislej činnosti za rok 2013 musí byť aspoň vo výške 6-násobku minimálnej mzdy (2 026,20 €). Súčasne musia byť splnené všetky ostatné podmienky ustanovené na uplatnenie nároku na daňový bonus, ktoré sú uvedené v § 33 ZDP (daňovník musí vyživovať nezaopatrené dieťa v domácnosti).

Príklad č. 10:

Daňovník si v priebehu roka 2013 vo vyhlásení u zamestnávateľa uplatňoval nárok na daňový bonus. Za rok 2013 dosiahol zdaniteľné príjmy zo závislej činnosti vo výške 11 580 € (vyššie ako 6-násobok minimálnej mzdy). V mesiacoch marec a október bol však práceneschopný a jeho zdaniteľný príjem zo závislej činnosti za tieto dva mesiace bol nižší ako polovica minimálnej mzdy. V ostatných kalendárnych mesiacoch jeho zdaniteľné príjmy zo závislej činnosti dosiahli aspoň polovicu minimálnej mzdy a daňový bonus na dieťa mal vyplatený.

Pretože daňovník nepožiadal o vykonanie ročného zúčtovania svojho zamestnávateľa za rok 2013, ročnú daňovú povinnosť si vyrovnáva v podanom daňovom priznaní k dani z príjmov fyzickej osoby, môže si neuplatnenú nárokovú sumu daňového bonusu za mesiace marec a október 2013 uplatniť v podanom daňovom priznaní.

Príklad č. 11:

Fyzická osoba zomrela 24. mája 2013. Do troch mesiacov je dedič povinný podať za zomretého daňové priznanie k dani z príjmov (§ 49 ods. 4 ZDP). Manželka ako druhá oprávnená osoba na uplatnenie daňového bonusu nepoberá v roku 2013 „aktívne“ zdaniteľné príjmy. Preto pri podaní daňového priznania za zomretého manžela uplatňuje v jeho daňovom priznaní nárok na daňový bonus. Môže uplatniť celoročný nárok na daňový bonus na dieťa alebo len pomernú časť?

Daňový bonus na vyživované dieťa môže manželka v daňovom priznaní za rok 2013, ktoré podáva za zomretého manžela, uplatniť len v pomernej časti po časť zdaňovacieho obdobia, ktorá pripadne na mesiace žitia daňovníka s vyživovaným dieťaťom v domácnosti (za január až máj 2013). Suma uplatneného daňového bonusu v daňovom priznaní zomretého je vo výške 105,15 € (21,03 € x 5).

Príklad č. 12:

Pán Krištof pracuje dlhodobo v Taliansku. Na Slovensku má manželku a dve deti, má tu stredisko svojich životných záujmov, je rezidentom Slovenskej republiky. Po uplynutí zdaňovacieho obdobia roka 2013 podáva na Slovensku daňové priznanie k dani z príjmov, kde priznáva príjmy, ktoré mu plynuli nielen zo zdrojov na Slovensku, ale tiež zo zdrojov zo zahraničia. V roku 2013 mal tento daňovník zdaniteľné príjmy zo závislej činnosti vo výške 25 200 € len zo zdrojov z Talianska.

Napriek tomu, že v daňovom priznaní k dani z príjmov fyzickej osoby za rok 2013 vyjme pán Krištof tieto príjmy zo zdanenia (čl. 23 zákona č. 17/1985 Zb.), tzn. že na Slovensku nezdaňuje žiaden príjem, môže si pri splnení ostatných podmienok ustanovených v § 33 ZDP (vyživuje nezaopatrené deti v domácnosti) uplatniť nárok na daňový bonus na svoje deti v podanom daňovom priznaní k dani z príjmov fyzickej osoby za rok 2013 na Slovensku.

Poznámka:

Daňovník s neobmedzenou daňovou povinnosťou má nárok na daňový bonus bez ohľadu na to, či mu plynú „aktívne“ zdaniteľné príjmy zo zdrojov na území Slovenskej republiky alebo (aj) zo zdrojov v zahraničí.

- Ak daňovník podáva za zdaňovacie obdobie roka 2013 daňové priznanie k dani z príjmov fyzickej osoby typ B, môže si v priznaní uplatniť nárok na daňový bonus za podmienky, ak:

- v tomto zdaňovacom období dosiahol zdaniteľné príjmy z podnikania a z inej samostatnej zárobkovej činnosti podľa § 6 ods. 1 a 2 ZDP vo výške 6-násobku minimálnej mzdy (t. j. aspoň 2 026,20 €) a vykázal základ dane, resp. čiastkový základ dane z týchto príjmov alebo

- dosiahol v tomto zdaňovacom období zdaniteľné príjmy zo závislej činnosti podľa § 5 ZDP aspoň vo výške 6-násobku minimálnej mzdy (t. j. 2 026,20 €) alebo

- v roku 2013 poberal zdaniteľné príjmy zo závislej činnosti a zamestnávateľ mu priznal daňový bonus len v pomernej časti a v tomto zdaňovacom období vykázal aj základ dane z príjmov z podnikania alebo z inej samostatnej zárobkovej činnosti. V takomto prípade si môže daňovník pri podaní daňového priznania uplatniť zostávajúcu časť daňového bonusu nepriznanú zamestnávateľom.

Príklad č. 13:

Pán Ján podniká na základe živnostenského oprávnenia. V daňovom priznaní k dani z príjmov fyzickej osoby typ B za rok 2013 má uvedené zdaniteľné príjmy podľa § 6 ods. 1 písm. b) ZDP vo výške 44 852,72 €. Preukázateľne vynaložené daňové výdavky na ich dosiahnutie vykázal tento daňovník v sume 40 002,30 €. Pán Ján vyživuje v domácnosti tri nezaopatrené deti. Keďže úhrn jeho zdaniteľných príjmov z podnikania je aspoň vo výške 6-násobku minimálnej mzdy (aspoň 2 026,20 €) a súčasne vykázal z príjmov z podnikania základ dane (44 852,72 - 40 002,30 = 4 850,42 €), môže si v podanom daňovom priznaní za rok 2013 uplatniť nárok na daňový bonus na svoje tri deti.

Poznámka:

Ak by daňové výdavky pán Ján vykázal vo vyššej sume ako zdaniteľné príjmy, tzn. že by za rok 2013 vykázal daňovú stratu, nemal by nárok na uplatnenie daňového bonusu na svoje deti.

Príklad č. 14:

Pani Elenka poberala zdaniteľný príjem zo závislej činnosti na základe dohody o vykonaní práce za obdobie január až jún 2013. Jej mesačný hrubý príjem bol 300 €. Pani Elenka mala u tohto zamestnávateľa podpísané vyhlásenie, v ktorom si uplatňovala nárok na daňový bonus na dieťa za obdobie január až jún 2013. Jej celkový zdaniteľný príjem zo závislej činnosti v roku 2013 bol 1 800 €, čo je suma nižšia ako 6-násobok minimálnej mzdy. Od júla do októbra 2013 bola nezamestnaná. V novembri 2013 začala pani Elenka podnikať. Zdaniteľné príjmy z podnikania na základe živnostenského oprávnenia za posledné dva mesiace roka 2013 dosiahla vo výške 1 950 €. Preukázateľne vynaložené výdavky na dosiahnutie týchto príjmov vykázala vo výške 1 668,40 €.

Pretože táto daňovníčka mala uplatnený daňový bonus pomernou sumou za obdobie od januára do júna 2013 u zamestnávateľa, napriek tomu, že po uplynutí zdaňovacieho obdobia roka 2013 nesplnila podmienku dosiahnutia zdaniteľného príjmu zo závislej činnosti aspoň vo výške 6-násobku minimálnej mzdy a nesplnila tiež ani podmienku dosiahnutia zdaniteľného príjmu podľa § 6 ods. 1 a 2 ZDP aspoň vo výške 6-násobku minimálnej mzdy, môže si po uplynutí roka 2013 v daňovom priznaní k dani z príjmov fyzickej osoby typ B uplatniť zvyšnú časť ročného nároku na daňový bonus na dieťa (pri splnení aj ostatných ustanovených podmienok), lebo z príjmov podľa § 6 ods. 1 písm. b) ZDP vykázala základ dane (§ 33 ods. 9 ZDP).

Upozornenie:

Podľa § 32 ods. 10 ZDP je daňovník, ktorý podáva daňové priznanie a uplatňuje v ňom daňový bonus podľa § 33 ZDP, povinný preukázať nárok na jeho uplatnenie dokladom alebo potvrdením podľa § 37 ods. 2 ZDP (rovnakým spôsobom ako preukazuje nárok zamestnanec zamestnávateľovi), ktoré je povinnou prílohou daňového priznania, s výnimkou zamestnanca, ktorému zamestnávateľ vyplatil daňový bonus podľa § 33 ZDP v plnej sume, na ktorú mal nárok.